こんにちはユキドケです。

- 債券価格と利率の関係

- 国債と社債の金利関係

- 短期債と長期債

- モーゲージ債(アメリカ)

- 資産毎のリスクとリターン

- 金利と資産

- 金利とインフレ

- 景気と会社格付け

- 銀行と金利

- 米国の利上げと世界

- 債務上限引き上げと金利

- リスク増大と安全資産

- 金利(借金)と経済サイクル

債券価格と利率の関係

まずは、債券について理解をしましょう。

債券は、国や企業等がお金を借りた時に発行されます。

そして、その債券を買った人が定期的に金利を貰い最終日に貸していた分のお金が返されます。

借金が経済に及ぼす影響についてはこちらで書いています。

次に金利の決定方法を見ていきます。

債券は初めにお金を貸す際に定期的に支払われる金額が設定されます。

この時に決定された金額は変動しません。

では、なぜ国債金利が上がった(下がった)という様な話が出るかというとそれは債券自体の価格が変動するからです。

支払われる金額が100円

債券価格が1万円

の場合利率は1%ですが

価格が2万円になると0.5%に変動するという形です。

新しく発行する債券(新発債)の利率が上がった場合

既存の債券(既発債)を持っていた人達が利率の高い新発債に乗り換えます。

既発債は売られるので値段が下がって利率が上がります。

このように債券価格が変動している訳です。

国債と社債の金利関係

では次にこの2つの金利関係はどの様になっているかを見ていきます。

国が発行している為、最も信頼性が高い事が特徴です。

なので、基本的には国債と同じ条件で他の債券を発行しても

「条件が同じなら安全な国債でいいじゃん」

となってしまいます。

つまり、国債以外の債券はリスクがある分追加でリターン(金利)を用意する事になります。

このリターンをクレジットスプレットといいます。

上記の画像にある様にアメリカの債券を安全な順に並べると

「米国債」「米地方政府債」「投資適格社債」「ジャンク債(リスクが高い社債)」となっておりクレジットスプレットも同じ順番で増えていきます。

短期債と長期債

また、リスクは貸出期間によっても変動します。

アメリカ国債は1ヶ月債、3ヶ月債、6ヶ月債、1年債、2年債、5年債、10年債、30年債など様々あります。

基本的には貸出期間が短い程低リスクだといわれています。

貸している期間が短い方が将来の予測も付きやすいですし、もっと良い投資先が見つかった場合そこに乗り換える事も出来ます。

こういった臨機応変な対応は長期債では難しいです。

また、経済が混乱している時には短期金利と長期金利の差が逆転する逆イールドが発生する事があります。

この逆イールドを景気後退や株式調整のシグナルとして注目している人もいます。

また、逆イールドの後は

に正常化するので

その際は短期国債が有利に動きます。

モーゲージ債(アメリカ)

次に住宅ローンを使った債券、モーゲージ債を見ていきます。

まず、家を建てたい人が住宅ローンを組みます。

その後、彼らの債券をまとめて政府系証券発行体へ渡し証券化。

市場で投資家へ売る。

という流れになります。

先程の話の流れから考えると個人の住宅ローンは社債よりも更にリスクが大きそうに思えますが、証券化する際に政府系の機関が入り元利払い(定期的な支払)を保証してくれているので国債に次ぐ位の信頼性があるという意見もあります。

では、信頼性があるから金利は低いのかというとそうでもありません。

住宅ローンは、将来支払う金額を早めに返すことで金利の支払回数を減らす事が出来ます。

この当初考えていたよりも金利が払われないという「期限前償還リスク」があるのでその分金利が多く設定されています。

資産毎のリスクとリターン

リスクとリターンは基本的に比例します。

一時的には低リスク高リターン商品が出たとしても発見されて購入されることで価格が上昇しバランスがとられます。

高リスク高リターン商品は

仮想通貨、FX、先物等といわれています。

中リスク中リターン商品は

株式、不動産、REIT、ETF、投資信託等といわれています。

低リスク低リターン商品は

債券、外貨預金、金、預金等といわれています。

次に各種社債と株式のリスクリターンを見ていきます。

会社が倒産した時の優先救済順位は

①担保付社債

②普通社債

③劣後債

④優先出資証券

⑤株式

の順になります。

また、期待リターンと価格変動リスクは

①担保付社債

が低く

⑤株式

が高くなります。

金利と資産

「リスクのある株や不動産を買わなくても安全な国債で十分利益が出るよね」

といった感じです。

特に借金が多い会社程、利上げ時の負担がより多くなるのでリスクが多く見積もられます。

また、金利が上がる事で社債やモーゲージ債の金利も上がってしまい借金をするのが厳しくなり倒産やリストラのリスクが発生します。

金利とインフレ

一般的にはインフレ率が金利を上回っていると信用創造が進みやすいといわれています。

1年で値段が5%上がる(1年後に購入すると100万の商品が105万に)

1年で金利が3%発生(1年後に借金返済すると100万の借金が103万の支払いに)

という場合であれば

お金を貯めて1年後に購入するよりも金利を払ったとしても今購入した方がお得になります。

この事からインフレ率>金利

の場合信用創造が進みやすいといわれています。

逆にインフレ率<金利

だと信用創造はおこりにくいといわれています。

金利とインフレについてもっと詳しく知りたい場合はこちら

景気と会社格付け

景気が悪くなると企業は売り上げを維持するのが困難になります。

そうすると会社の状態が悪くなり格付け会社は会社のランクを下げます。

会社のランクが下がると借金をする際に「ジャンク債」扱いになり債券の金利も多くなってしまいます。

会社の業績からも影響を受ける訳です。

銀行と金利

銀行はお金を短期(低金利)で借りて長期(高金利)で貸しています。

そして、この2つの金利差が利益になっている訳です。

しかし、短期金利が上昇して既に貸し付けている金利を上回ると逆ザヤになり損失が発生します。

しかし、銀行金利は短期金利よりも動きが遅れたり同じ水準まで動かなかったりします。

次は低金利政策について見ていきます。

金利を低下させて短期金利が長期より多く下がる為「金利差」が拡大して銀行の貸出意欲が上がります。

借り手側も金利が安くなると借りやすくなる為信用創造が起こり易いといわれています。

しかし、銀行の場合は一般人への預金金利をゼロに出来ません。

預金金利が下がらずに長期金利だけが下がる場合「金利差」が縮小して銀行の貸出意欲が下がります。

同じ努力をしても儲けが少なくなるので

貸し出しをやめてより儲かる何かを行おうとする訳です。

また、逆イールドが発生すると金利差が逆転して儲からなくなります。

そうなるとリスクのある企業への貸し渋りがおきてしまいます。

金利上昇局面では、高く貸し付けられるので銀行の業績は良くなりやすいですが、債権を持ってる場合、利上げ時に価値が下がるので一時的にリスクがあるといわれることもあります。

米国の利上げと世界

米国債が利上げをすると世界の様々な国も利上げします。

利上げをしないと通貨価値が落ちてしまうからです。

ここら辺の話はこの記事で説明しています。

簡単に言うと

「金利の低い国でお金を借りて高い国に貸す」

事で差分の利益が出るからです。

話を戻して

米国で利上げをする=世界が利上げをする

という事は

世界の社債、株、不動産などの資産が下がり世界的な不況になる訳です。

債務上限引き上げと金利

アメリカでは債務(借金)に上限が決められています。

上限に到達して更に資金が必要になった場合に債務上限の引き上げが発生します。

この際、新しい債券が発行される事により市場から資金の回収が発生します。

基本的には、債券が増える事により一時的に価格が下がり金利が上がり易いといわれています。

日本の場合は債務上限がありません。

また、債券の発行の際に金利が大きく動くと日本銀行が通貨発行を行いその通貨で債券を買い支えるという金融政策を行います。

リスク増大と安全資産

戦争や大災害などが発生するとその国に関わる資産(債券、株、不動産等)のリスクが大きく増えます。

そうした資産はリスクを回避する為に売られて逆に安全な貴金属、宝石類、安全通貨、米国債等に移動しやすいという特徴があります。

安全通貨についてはこちら

金利(借金)と経済サイクル

金利は景気に連動して動く特徴があります。

ですので、この景気と金利の関係を使って経済のサイクルを見るという考え方も存在します。

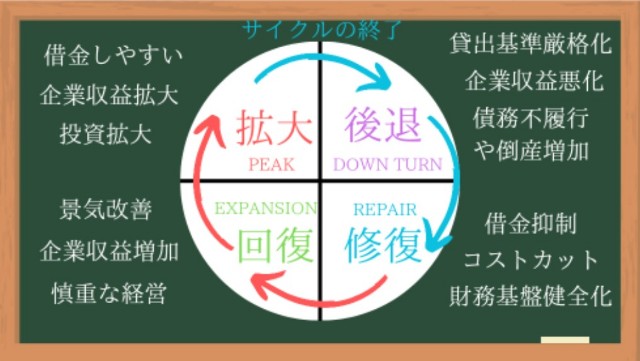

その一つがクレジットサイクル(信用サイクル)です。

信用の拡大と縮小と経済の状態を表すサイクルです。

より詳しい説明はこちら

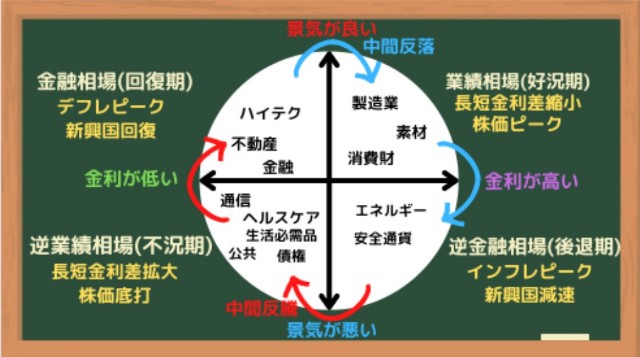

次はセクターローテーションです。

金利の上下と経済の上下で4つの状態に分かれてループしているという考え方です。

時期によって、有利な投資セクターが変わります。

より詳しい説明はこちら